您现在的位置是: 首页 > 世界杯 世界杯

体育赛事服务税率_体育比赛服务税率

zmhk 2024-06-05 人已围观

简介体育赛事服务税率_体育比赛服务税率 今天,我将与大家共同探讨体育赛事服务税率的今日更新,希望我的介绍能为有需要的朋友提供一些参考和建议。1.文化体育业应缴纳哪些税2.北京市服务行业、娱乐业、文化体育业的税点是多少(建筑景观设

今天,我将与大家共同探讨体育赛事服务税率的今日更新,希望我的介绍能为有需要的朋友提供一些参考和建议。

1.文化体育业应缴纳哪些税

2.北京市服务行业、娱乐业、文化体育业的税点是多少(建筑景观设计)

3.比赛奖金扣税标准

4.体育奖金要交个人所得税吗

5.体育场地设施经营开具普通发票税率多少

文化体育业应缴纳哪些税

文化体育业主要涉及缴纳的税种有营业税、城市维护建设税、教育费附加、企业所得税、个人所得税等。

一、 增值税

(一)征税范围1、文化业:是指经营文化活动的业务,包括表演、播映、其他文化业。经营游览场所的业务,比照文化业征税。其中:

(1)表演,是指进行戏剧、歌舞、时装、健美、杂技、民间艺术、武术、体育等表演活动的业务。

(2)播映,是指通过电台、电视台、音响系统、闭路电视、卫星通信等无线或有线装置传播作品以及在**院、影剧院、录像厅及其他场所放映各种节目的业务。对电台、电视台有偿性的节目收费,也按“播映”征收营业税。广告的播映不按本税目征税。

(3)其他文化业,是指经营上列活动以外的文化活动业务,如各种展览、培训活动,举办文学、艺术、科技讲座、演讲、报告会、图书馆的图书和资料借阅等。

(4)经营游览场所的业务,是指公园、动(植)物园及其他各种游览场所销售门票的业务。

对经营游览场所征税,就是对经营这些场所销售门票的业务征税,即按销售门票收入依“文化体育业”税目征收营业税。因此,对经营游览场所征税,是不包括这些场所从事的其他游艺活动或其他经营活动的。

2、体育业,是指举办各种体育比赛和为体育比赛或体育活动提供场所的业务。以租赁方式为文化活动、体育比赛提供场所不按“文化体育业”税目征收增值税。

(二)计税依据:

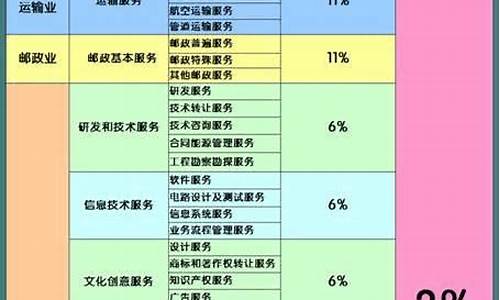

1、文化体育业属于现代服务业,一般纳税人增值税的税率为6%;小规模纳税人增值税的税率为3%。

2、增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。实行价外税,也就是由消费者负担,有增值才征税没增值不征税。

3、现代服务业大体相当于现代第三产业。国家统计局在1985年《关于建立第三产业统计的报告》中,将第三产业分为四个层次:第一层次是流通部门,包括交通运输业、邮电通讯业、商业饮食业、物资供销和仓储业;第二个层次是为生产和生活服务的部门,包括金融业、保险业、公用事业、居民服务业、旅游业、咨询信息服务业和各类技术服务业等;第三个层次是为提高科学文化水平和居民素质服务的部门,包括教育、文化、广播电视事业,科研事业,生活福利事业等;第四个层次是为社会公共需要服务的部门,包括国家机关、社会团体以及军队和警察等。

二、城市维护建设税

城市维护建设税的计税依据是纳税人实际缴纳的营业税税额。税率分别为7%、5%、1%.计算公式:应纳税额=营业税税额×税率不同地区的纳税人实行不同档次的税率:

(一)纳税人所在地在市区的,税率为百分之七;

(二)纳税人所在地在县城、镇的,税率为百分之五;

(三)纳税人所在地不在市区、县城或镇的,税率为百分之一。

三、教育费附加

教育费附加的计算依据是纳税人实际缴纳营业税的税额,附加率为3%.计算公式:应交教育费附加额=应纳营业税税额×附加率

四、企业所得税

根据《中华人民共和国企业所得税暂行条例》的规定,纳税人每一纳税年度的收入总额减去准予扣除的项目后的余额为应纳税所得额,法定税率为33%.基本计算公式:应纳税所得额=收入总额-准予扣除项目金额应纳税额=应纳税所得额×适用税率企业所得税还设置两档优惠税率:年应纳税所得额在3万元(含3万元)以下的,暂减按18%的税率计算缴纳企业所得税;年应纳税所得额超过3万元至10万元(含10 万元)的,暂减按27%的税率计算缴纳企业所得税。

根据《关于调整我市汽车驾驶学校定额征收企业所得税标准的通知》(京地税企[1997]234号)文件规定:

(一)汽驾按每期每个学员100元定额征收,摩托车按每人每期20元定额征收。

(二)为计算简便和便于征收管理,对于不到驾校培训的零散练车(只在驾校练车采取计时收费办法等)收入,按其收入总额与培训收费标准换算学员人数并据此作为征税的依据。以大型汽车为例:

某驾校某期取得零散练车收入50000元,大型汽车培训收费标准为2500元/人,则应征税款为:

1、换算学员人数:50000元/2500元=20人2、计算应征税款:100元×20=2000元

五、个人所得税

个人所得税是对个人(自然人)取得的各项应税所得征收的一种税。《中华人民共和国个人所得税法》规定,个人所得税以所得人为纳税义务人,以支付所得的单位或者个人为扣缴义务人。扣缴义务人每月所扣的税款,自行申报纳税人每月应纳的税款,都应当在次月七日内缴入国库,并向税务机关报送纳税申报表。

(一)按照《北京市地方税务局对北京市关于演职人员个人所得税征收管理施行办法补充规定的通知》(京地税个[2000]347号)文件的规定:

1、凡参加演出(包括:舞台演出、录音、录像、拍摄影视剧等)而取得报酬的演职员(包括演员、编导、灯光、音响、化妆、设计、美工等等与演出有关的人员,以下统称演职员)是个人所得税的纳税义务人,所取得的全部报酬为个人所得税应纳税所得。

2、演职员参加任职单位组织的演出取得的报酬,为工资、薪金所得,按月缴纳个人所得税;演职员参加非任职单位组织的演出取得的报酬为劳务报酬所得,按次缴纳个人所得税。

北京市服务行业、娱乐业、文化体育业的税点是多少(建筑景观设计)

税率和征收率

一般纳税人提供体育服务,税率为6%;

小规模纳税人提供体育服务,征收率为3%;

注释:提供体育服务的一般纳税人,按照6%适用税率计算应纳税额;也可以选择适用简易计税方法,按照3%征收率计算应纳税额,但一经选择简易计税方法,36个月内不得变更。简易计税方法可以按3%征收率开具增值税专用发票。

比赛奖金扣税标准

1、营业税按照营业收入额,服务业税率5%,娱乐业税率5%-20%,文化体育业税率3%

2、城建税按照实际缴纳的营业税依照7%税率计算缴纳

3、教育费附加按照实际缴纳的营业税依照3%费率计算缴纳。

4、如果属于“娱乐业”、“服务业-广告业”还要缴纳文化事业建设费,费率3%。

5、所得税

如果属于个体户应当按照营业收入额依照1%-3%征收率计算缴纳个人所得税。

如果属于企业,企业所得税年终汇算清缴,按照实际利润额,依照25%税率计算缴纳

体育奖金要交个人所得税吗

比赛奖金要交个人所得税适用税率为20%。

比赛奖金一般情况下属于“偶然所得”,按照偶然所得计算缴纳个人所得税,适用税率为20%,应纳增值税税额为应纳税所得额与20%税率的乘积。

针对比赛奖金有以下几种特殊情况:

个人取得的省级以上人民政府、国务院部委和人民解放军以上单位,以及外国组织、国际组织颁发的科学、教育、技术、文化、卫生、体育、环境保护等方面的奖金,免征个人所得税。

省级以下的政府奖励等,按照偶然所得征收个人所得税,并由支付单位在支付奖金时扣缴个税。

个人参加任职受雇单位组织的比赛取得的奖金,不按照偶然所得处理,并入员工“工资薪金所得”,按照工资薪金所得预扣预缴个税,次年办理综合所得汇算清缴。

个人参加国外比赛取得,又不符合第一条规定的可以享受免税政策的奖金,通常情况下,国外比赛当地会收取一定比例的税款,若比赛当期缴纳的税款超过奖金的20%的,则回国后无需再交税;若比赛当地缴纳的税款低于奖金的20%,回国之后需要补足差额,比如在国外缴纳了奖金的10%税款,则回国后仅需要再补交10%。

个人参加比赛取得的奖金,若部分用于公益性捐赠,则不超过应纳税所得额30%的部分,准予在计算个人所得税时扣除。

税法规定,取得偶然所得的个人为个人所得税的纳税义务人,应依法纳税;向个人支付偶然所得的单位为个人所得税的扣缴义务人。不论在何地兑奖或颁奖,偶然所得应纳的个人所得税一律由支付单位扣缴。偶然所得以收入金额为应纳税所得额,纳税率以20%计算。

综上所述:偶然所得属于分类所得,不属于综合所得(工资薪金所得、劳务报酬所得、稿酬所得以及特许权使用费所得)范畴,无需汇算清缴,纳税义务发生时,直接由支付方代扣代缴税款即可。

法律依据:

《中华人民共和国税收征收管理法》

第一条

为了加强税收征收管理,规范税收征收和缴纳行为,保障国家税收收入,保护纳税人的合法权益,促进经济和社会发展,制定本法。

第二条

凡依法由税务机关征收的各种税收的征收管理,均适用本法。

第三条

税收的开征、停征以及减税、免税、退税、补税,依照法律的规定执行;法律授权国务院规定的,依照国务院制定的行政法规的规定执行。

任何机关、单位和个人不得违反法律、行政法规的规定,擅自作出税收开征、停征以及减税、免税、退税、补税和其他同税收法律、行政法规相抵触的决定。

第四条

法律、行政法规规定负有纳税义务的单位和个人为纳税人。

法律、行政法规规定负有代扣代缴、代收代缴税款义务的单位和个人为扣缴义务人。纳税人、扣缴义务人必须依照法律、行政法规的规定缴纳税款、代扣代缴、代收代缴税款。

体育场地设施经营开具普通发票税率多少

体育奖金要交个人所得税。

体育奖金是指个人参加体育比赛或者其他体育活动获得的奖金收入。个人从各种来源取得的所得都应当缴纳个人所得税,包括体育奖金。因此,体育奖金也需要缴纳个人所得税。个人取得的体育奖金应当按照20%的税率缴纳个人所得税。如果取得的体育奖金属于综合所得,需要将其加入年度综合所得额中计算个人所得税应纳税额,再按照相应的税率进行缴纳。

个人所得税的缴纳材料:

1、个人身份证明:包括身份证、护照等个人身份证明文件;

2、个人所得证明:包括工资收入、劳务报酬、稿酬、特许权使用费、财产租赁、利息、股息、红利、偶然所得、经营所得等各类个人所得的证明材料;

3、税务机关提供的纳税申报表:个人需要填写税务机关提供的个人所得税纳税申报表,并加盖个人所得税专用章;

4、银行转账凭证:个人需要提供缴纳个人所得税的银行转账凭证,包括缴税金额、缴税日期、缴税账户等信息。

综上所述,对于个人所得税超过800元的体育奖金,缴税义务一般由支付方承担代扣代缴,即由支付方在发放奖金时直接扣除相应的个人所得税并缴纳给税务机关。如果支付方未代扣代缴个人所得税,个人需要自行申报和缴纳个人所得税。

法律依据:

《中华人民共和国个人所得税法》第二条

下列各项个人所得,应当缴纳个人所得税:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得;

(五)经营所得;

(六)利息、股息、红利所得;

(七)财产租赁所得;

(八)财产转让所得;

(九)偶然所得。

居民个人取得前款第一项至第四项所得(以下称综合所得),按纳税年度合并计算个人所得税;非居民个人取得前款第一项至第四项所得,按月或者按次分项计算个人所得税。纳税人取得前款第五项至第九项所得,依照本法规定分别计算个人所得税。

体育场地设施经营开具普通发票的税率为13%。根据《中华人民共和国增值税法》和《中华人民共和国增值税税率表》,体育场地设施经营属于文化体育娱乐服务行业,适用的增值税税率为13%。因此,开具普通发票时应按照13%的税率计算税额。

今天关于“体育赛事服务税率”的讨论就到这里了。希望通过今天的讲解,您能对这个主题有更深入的理解。如果您有任何问题或需要进一步的信息,请随时告诉我。我将竭诚为您服务。

下一篇:冰岛世界杯_冰岛世界杯最好成绩